Von Schönwetterselbstständigkeit bis zur Ausschließlichkeit der gesellschaftsrechtlichen Verhältnisse – die Rechtsprechung zur sozialversicherungsrechtlichen Beurteilung von Gesellschafter-Geschäftsführern und mitarbeitenden Gesellschaftern hat sich im Laufe der Zeit grundlegend gewandelt.

Bei der Beratung einer GmbH gilt es unbedingt, die aktuelle Rechtslage zum Sozialversicherungsrecht beziehungsweise den mitarbeitenden Gesellschaftern zu kennen. Andernfalls kann es zu erheblichen Fehleinschätzungen und infolgedessen zu möglicherweise hohen Nachzahlungen von Sozialversicherungsbeiträgen kommen. Ob Geschäftsführer und mitarbeitende Gesellschafter sozialversicherungspflichtig sind oder doch eine grundsätzlich sozialversicherungsfreie selbstständige Tätigkeit ausüben, sorgt immer wieder für Unsicherheit bei der Beratung einer GmbH. Denn grundsätzlich können diese Personengruppen sowohl in einem abhängigen und damit sozialversicherungspflichtigen Beschäftigungsverhältnis zur GmbH stehen wie auch eine selbstständige Tätigkeit ausüben. Mangels Konkretisierung der gesetzlichen Regelungen musste das Bundessozialgericht (BSG) Grundsätze entwickeln, nach denen die Abgrenzung zwischen abhängiger Beschäftigung und Selbstständigkeit bei Geschäftsführern und mitarbeitenden Gesellschaftern in der Praxis zu erfolgen hat.

Rechtsprechung im Wandel

Bis Ende 2012 war die Schönwetterselbstständigkeit-Rechtsprechung des BSG ein stehender Begriff bei der sozialversicherungsrechtlichen Beurteilung von Geschäftsführern und mitarbeitenden Gesellschaftern. War demnach ein GmbH-Geschäftsführer ohne eigene Mehrheitsbeteiligung an der GmbH aufgrund enger familiärer Verbundenheit zu den übrigen Gesellschaftern in seinem Handeln frei, so sollte nach seinerzeitiger Auffassung keine abhängige Beschäftigung vorliegen. Gleiches galt für den Fall, dass der Minderheitsgesellschafter-Geschäftsführer Kopf und Seele der GmbH war. Soll heißen: War der Geschäftsführer aufgrund außerordentlicher Fach- und Sachkenntnisse und/oder Kundenbeziehungen für die GmbH unverzichtbar, sollte ebenfalls keine abhängige Beschäftigung vorliegen. Allerdings war eine praxistaugliche Prüfung anhand oben genannter Kriterien rechtssicher kaum möglich. Daher gab das BSG diese Rechtsprechung im Jahr 2012 auf (u. a. BSG vom 29.08.2012, Az. B 12 KR 25/10 R und B 12 R 14/10 R). Die neue BSG-Rechtsprechung lässt sich vereinfacht unter „Ausschließlichkeit der rechtlichen Verhältnisse“ zusammenfassen.

Tatsächliche Rechtsmacht entscheidend

Demnach ist nun maßgeblich, wer die tatsächliche Rechtsmacht auf gesellschaftsvertraglicher Ebene hat.

Die nun maßgebliche Sichtweise des BSG beurteilt den sozialversicherungsrechtlichen Status eines GmbH-Gesellschafter-Geschäftsführers (nahezu) ausschließlich in Abhängigkeit seiner Beteiligungsverhältnisse an der GmbH und etwaigen besonderen gesellschaftsvertraglich vereinbarten (Sonder-)Stimmrechten. Demnach ist nun maßgeblich, wer die tatsächliche Rechtsmacht auf gesellschaftsvertraglicher Ebene hat. Nicht mehr entscheidend ist hingegen, ob dem Geschäftsführer oder mitarbeitenden Gesellschafter in harmonischen Zeiten, also bei Schönwetter, freie Hand gelassen wird. Denn – so das Argument des BSG – in schlechten Zeiten kann sich der Minderheitsgesellschafter-Geschäftsführer gegen unliebsame Beschlüsse der übrigen Gesellschafter nicht wehren. Insofern ist er deren Weisungen unterworfen und kann folglich nicht selbstständig sein. Im Jahr 2015 hat das BSG diese Rechtsprechung fortgeführt und in mehreren Entscheidungen klargestellt, dass selbst Stimmbindungsverträge, die Gesellschafter dazu verpflichten, ihre Stimmrechte bei Beschlussfassungen in der Gesellschafterversammlung einheitlich auszuüben, keine Auswirkung auf die Statusbeurteilung haben, wenn sie außerhalb des Gesellschaftsvertrags vereinbart wurden (BSG vom 11.11.2015, Az. B 12 R 2/14 R, B 12 KR 13/14 und B 12 KR 10/14 R). Zuletzt haben die Spitzenverbände der Sozialversicherungsträger mit ihrem gemeinsamen Rundscheiben vom 8. November 2017, Anlage 3, diese Rechtsprechung zusammengefasst und interpretiert.

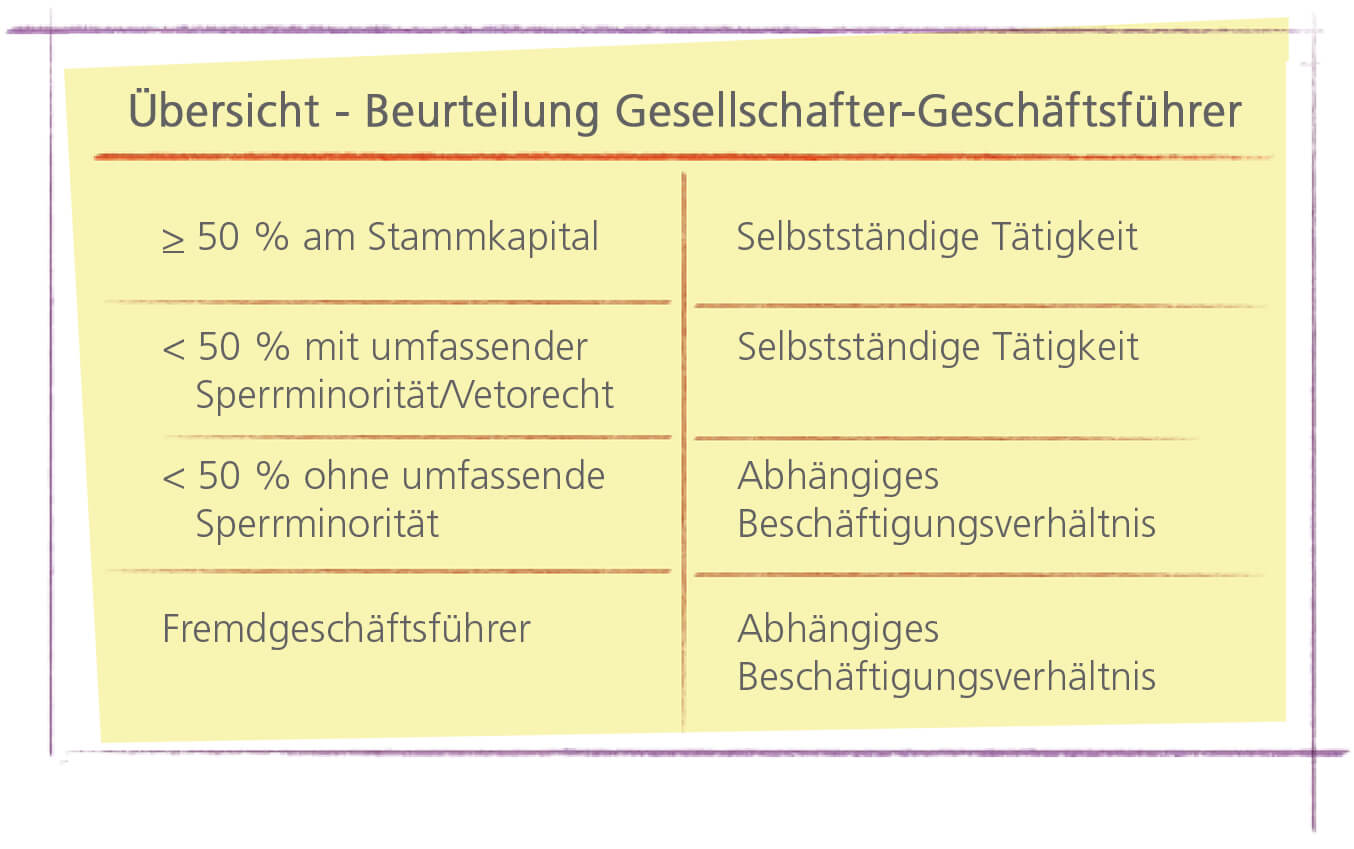

Status von Geschäftsführern

Verfügt ein Gesellschafter-Geschäftsführer über eine Beteiligung von mindestens 50 Prozent und richten sich die Stimmrechte nach der Beteiligungshöhe, so hat der Gesellschafter einen beherrschenden Einfluss auf die GmbH. Damit kann er unerwünschte Weisungen aus der Gesellschafterversammlung verhindern. Daher ist aufgrund der gesellschaftsrechtlichen Beteiligung von mindestens 50 Prozent an der GmbH ein abhängiges Beschäftigungsverhältnis ausgeschlossen. Ein solcher beherrschender Einfluss ist auch dann anzunehmen, wenn der Gesellschafter-Geschäftsführer zwar über weniger als 50 Prozent des Stammkapitals verfügt, aber alle Beschlüsse der anderen Gesellschafter verhindern kann. Das kann zum einen der Fall sein, wenn im Gesellschaftsvertrag eine umfassende und kündigungsfeste Sperrminorität vereinbart ist. Das bedeutet: Trotz der Minderheitsbeteiligung sind die Stimmen des Minderheitsgesellschafter-Geschäftsführers zwingend erforderlich, um einen wirksamen Gesellschafterbeschluss herbeizuführen.

Weisungsfreiheit und Sperrminorität

Am besten sollten Gesellschafts- und Geschäftsführerdienstvertrag so ineinandergreifen, dass eine Weisungsfreiheit zweifelsfrei angenommen werden kann. In der Praxis wurde versucht, die Selbstständigkeit des Gesellschafter-Geschäftsführers mittels einer eingeschränkten Sperrminorität, also begrenzt auf bestimmte Themengebiete, zu erreichen. Dies wird aber seitens der Deutschen Rentenversicherung Bund (DRV Bund) sowie der Gerichte nicht anerkannt (BSG vom 29.06.2016, Az. B 12 R 5/14 R sowie BSG vom 14.03.2018, Az. B 12 KR 13/17 R und B 12 R 5/16 R). Zum anderen kann ein Minderheitsgesellschafter-Geschäftsführer trotz einer Beteiligung von weniger als 50 Prozent als selbstständig eingestuft werden, wenn ihm im Gesellschaftsvertrag ein sogenanntes (umfassendes) Vetorecht eingeräumt wird. Das heißt, unabhängig von seinen Beteiligungsverhältnissen stünde dem Minderheitsgesellschafter-Geschäftsführer das Recht zu, durch sein Veto sämtliche Beschlüsse zu verhindern.

Der Vollständigkeit halber sei erwähnt, dass Fremdgeschäftsführer ohne Beteiligung grundsätzlich als abhängig Beschäftigte anzusehen sind, da sie den Weisungen der Gesellschafterversammlung unterliegen. Eine Ausnahme davon könnte nur dann anzunehmen sein, wenn sie mittelbar beherrschend an der Gesellschaft beteiligt wären.

Eine gleichmäßige Beteiligung der Gesellschafter-Geschäftsführer oder sogenannte gleichgerichtete Interessen der Gesellschafter ändern an der sozialversicherungsrechtlichen Beurteilung nichts.

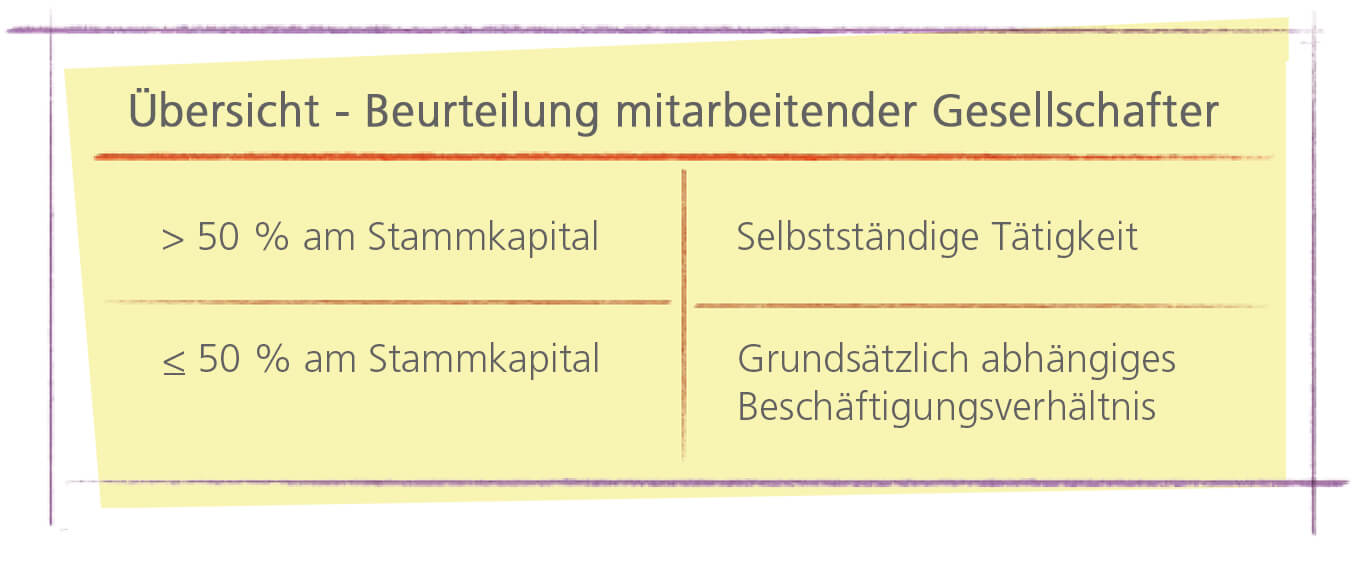

Status von mitarbeitenden Gesellschaftern

Nun könnte man meinen, dass diese für Gesellschafter-Geschäftsführer geltenden Grundsätze auch für einen mitarbeitenden Gesellschafter gelten. Die statusrechtliche Beurteilung unterscheidet sich aber maßgeblich. Mitarbeitende Gesellschafter sind nur dann zweifelsfrei als selbstständig tätig anzusehen, wenn sie über eine Beteiligung von mehr als 50 Prozent am Stammkapital verfügen und sich die Stimmrechte nach den Geschäftsanteilen richten. Damit ist eine Beteiligung von 50 Prozent noch nicht ausreichend, um allein aufgrund dessen eine abhängige Beschäftigung ausschließen zu können. Hinzu kommt, dass sich eine im Gesellschaftsvertrag vereinbarte umfassende Sperrminorität nicht auf den sozialversicherungsrechtlichen Status eines mitarbeitenden Gesellschafters auswirkt. Im Ergebnis ist ein mitarbeitender Gesellschafter mit einer Beteiligung von 50 Prozent oder weniger regelmäßig als abhängig Beschäftigter anzusehen, es sei denn, das Gesamtbild der erbrachten Arbeitsleistung lässt einen anderen Schluss zu.

Statusfeststellungsverfahren

Trotz aller aufgeführten Abgrenzungskriterien bleibt die sozialversicherungsrechtliche Statusbeurteilung ein Minenfeld. Die Abwägung der Umstände des Einzelfalls führt in der Praxis und in der Regel letztlich nur selten zu einem eindeutigen Ergebnis. Die daraus erwachsenden rechtlichen und finanziellen Unsicherheiten lassen sich aber vermeiden. Die DRV Bund bietet allen Beteiligten die Möglichkeit, ein sogenanntes Anfrageverfahren nach § 7a SGB IV, auch Statusfeststellungsverfahren genannt, durchführen zu lassen. Am Ende dieses Verfahrens erlässt die Clearingstelle der DRV Bund einen Bescheid, der den Status des Betroffenen feststellt. Vorausgesetzt, alle Angaben im Anfrageverfahren wurden zutreffend und vollständig gemacht, erlangen die Beteiligten, insbesondere die GmbH, Rechtssicherheit und Vertrauensschutz. Zu beachten ist jedoch: Sobald sich die tatsächlichen oder rechtlichen Verhältnisse ändern, muss ein neues Anfrageverfahren angestrengt werden. Im Idealfall sollte das Anfrageverfahren innerhalb eines Monats nach Aufnahme der Tätigkeit eingeleitet werden. Wird diese Frist eingehalten und stimmt der Betroffene einem späteren Beginn der etwaigen Sozialversicherungspflicht unter gleichzeitigem Nachweis ausreichender sozialer Absicherung zu, so werden Sozialversicherungsbeiträge frühestens dann fällig, wenn die Entscheidung der DRV Bund unanfechtbar wird. Bei Gesellschafter-Geschäftsführern ist das Statusfeststellungsverfahren sogar verpflichtend einzuleiten, wenn sie bei der Einzugsstelle (Krankenkasse) gemeldet werden. Auch in diesen Fällen empfiehlt es sich nachzuhaken, denn es kommt in der Praxis durchaus vor, dass kein Bescheid erlassen wird.

MEHR DAZU

TeleTax Dialogseminar online live: Sozialversicherungsrechtliche Beurteilung mitarbeitender Gesellschafter, Geschäftsführer und Angehöriger, Art.-Nr. 76525