Für den steuerlichen Berater kann der Bereich der Altersversorgung ein lukratives Geschäftsfeld sein – mit zunehmender Gestaltungsintensität.

Es gibt eine Reihe von Anlässen für den Steuerberater, sich intensiv mit der Kapitalanlage seines Mandanten zu beschäftigen – zum einen, um ihm die private Altersvorsorge mit einigen steuermindernden Schmankerln zu versüßen, zum anderen, um einen größeren Vermögensschaden durch Fehlberatung zu vermeiden. Insoweit sei auch auf die Pläne von Finanzminister Scholz hingewiesen, die Abgeltungsteuer gänzlich abzuschaffen, was wieder zu einer Fülle von steuerlichen Neuerungen im Kapitalanlagebereich führen würde. Nachfolgend aber werfen wir einen Blick auf die Verlustverrechnung, die Behandlung der ausländischen Quellensteuer, private Veräußerungsgeschäfte sowie Aspekte rund um die Kapitalertragsteuer.

Verlustverrechnung

Verluste aus Kapitalanlagen dürfen nur innerhalb der Einkünfte aus Kapitalvermögen Berücksichtigung finden. Auf diese Weise unterliegen Kapitalerträge konsequent und systematisch der Abgeltungsteuer. Es erscheint jedoch rein profiskalisch, die Verrechnung von Aktienverlusten nur mit Aktiengewinnen zuzulassen. Dazu ist nunmehr auch ein Verfahren beim Bundesfinanzhof anhängig. Sollten also Aktienverluste entstanden sein und möchte sich der Anleger gegen die beschränkte Verlustverrechnung wehren, muss er eine Verlustbescheinigung beantragen. Nur so kann er die zum Jahresende bestehenden Verluste in der Steuererklärung zur Verrechnung mit anderen Kapitalerträgen beantragen und dann den ablehnenden Bescheid offenhalten. Wichtig ist hierbei, dass der Antrag auf Verlustbescheinigung nur bis zu 15. Dezember des laufenden Jahrs bei der Depotbank gestellt werden kann. Doch damit nicht genug. Der BFH hat festgestellt, dass die Verlustverrechnung auf Ebene der Depotbank nicht endgültig ist. Auf Antrag des Steuerpflichtigen ist im Rahmen der Veranlagung gemäß § 32d Abs. 4 Einkommensteuergesetz (EStG) eine institutsübergreifende Verlustverrechnung zwischen mehreren Depots bei unterschiedlich auszahlenden Stellen durchzuführen. Damit sind neuen Verrechnungsmöglichkeiten und Steuerersparnissen die Türen geöffnet, nur gilt es, diese auch rechtzeitig zu erkennen.

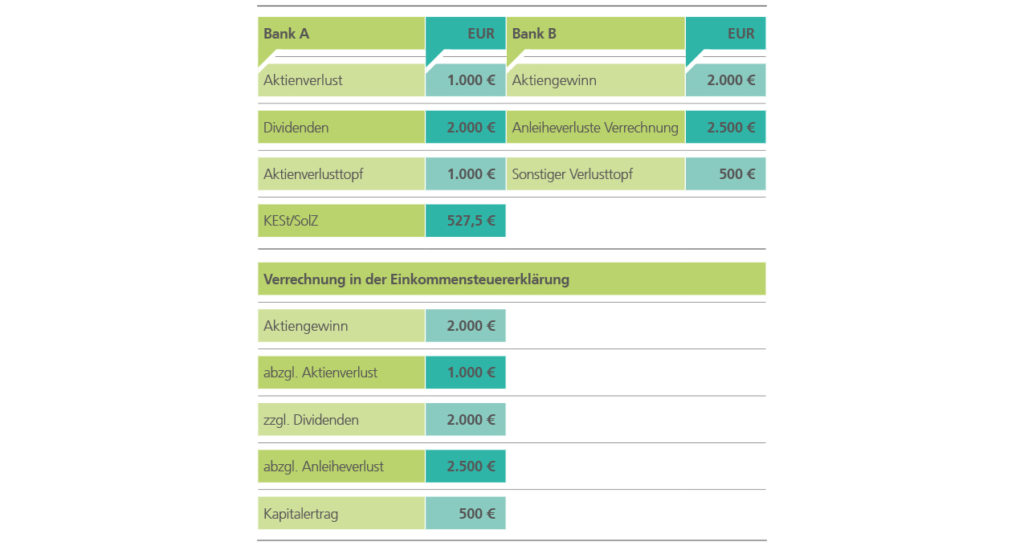

Fallbeispiel

Anleger Sparfuchs (S) hat im Jahr 2020 bei Bank A einen Aktienverlust von 1.000 Euro, daneben Zinserträge in Höhe von 500 Euro. Bei Bank B hat er einen Aktiengewinn von 2.000 Euro und einen Anleiheverlust von 2.500 Euro. Während bei A ein Aktienverlusttopf in Höhe von 1.000 Euro stehen bleibt und die Zinserträge mit Kapitalertragsteuer belastet sind, verrechnet B den Aktiengewinn (2.000 Euro) mit dem Anleiheverlust, sodass am Jahresende ein sonstiger Verlusttopf in Höhe von 500 Euro bestehen bleibt. Beantragt S nun rechtzeitig die Verlustbescheinigungen von A und B, kann die in der nachfolgenden Tabelle dargestellte Verrechnung im Rahmen der Einkommensteuer vornehmen, sodass es zu einer Steuererstattung kommt.

Reaktion des Gesetzgebers

Des Weiteren hat der BFH in mehreren Urteilen den Verlustabzug entgegen der Auffassung der Finanzverwaltung in besonderen Fällen bestätigt. Die verzögerte Reaktion des Gesetzgebers ist eine erhebliche Einschränkung des Verlustabzugs innerhalb der Kapitaleinkünfte. Nunmehr dürfen Verluste aus Termingeschäften nur noch in Höhe von 10.000 Euro jährlich und nur mit Gewinnen aus solchen Geschäften inklusive Stillhalteprämien verrechnet werden. Das gilt für Verluste, die nach dem 31. Dezember 2020 entstehen. Verluste aus Kapitalvermögen aus der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung, aus der Ausbuchung wertloser Wirtschaftsgüter, aus der Übertragung wertloser Wirtschaftsgüter auf einen Dritten oder aus einem sonstigen Ausfall von Wirtschaftsgütern dürfen jährlich nur in Höhe von 10.000 Euro mit anderen Kapitalerträgen verrechnet werden. Das gilt bereits für Verluste, die nach dem 31. Dezember 2019 entstehen. Diese drastische Einschränkung der Verlustverrechnung wurde vielfach kritisiert. Der Bundesrat hat die Streichung der Ende 2019 eingeführten Regelung im JStG 2020 vorgeschlagen, die Bundesregierung wird diesen Vorschlag prüfen.

Ausländische Quellensteuer

Ein eher leidiges Thema ist die steuerliche Behandlung der ausländischen Quellensteuer, insbesondere auf ausländische Dividenden. Während die Anrechnungsmodalitäten mit Einführung der Abgeltungsteuer verbessert wurden (zum Beispiel keine Per-Country-Limitation), nehmen die Anforderungen an das Erstattungsverfahren in diversen Ländern zunehmend bizarre Züge an. Das restriktive Erstattungsverhalten der Quellensteuerländer lässt sich verschiedentlich begründen. Zunächst gibt man ungern etwas aus der Hand, was man schon einmal vereinnahmt hat. Hinzu tritt, dass durch den milliardenschweren Steuerraub über Cum-cum- und Cum-ex-Geschäfte nicht zuletzt diverse Staaten sehr zurückhaltend mit Steuererstattungen sind und zahlreiche Unterlagen zum Erstattungsantrag anfordern.

Dänemark etwa fordert den sogenannten Dividend Voucher, den Kontoauszug, der den Eingang der jeweiligen Dividende nach Steuern bestätigt, den Depotauszug zum Tag der Beschlussfassung der Hauptversammlung über die Dividendenausschüttung sowie die Kaufabrechnung über die Aktien. Frankreich verlangt auf dem Erstattungsantrag die Unterschrift der Zahlstelle, also der Custodian Bank, die die französische Quellensteuer abführt beziehungsweise die Abführung bestätigen darf (zum Beispiel Clearstream). Oft übersteigen die Kosten für diese Erstattungsanträge den eigentlichen Erstattungsbetrag, sodass der weniger vermögende Anleger auf die ihm eigentlich völkerrechtlich zustehende Erstattung verzichtet. Auf jeden Fall sollte geprüft werden, ob durch Vorabbefreiungen die Steuer bereits an der Quelle reduziert werden kann.

Private Veräußerungsgeschäfte

Von den Kapitaleinkünften abzugrenzen sind die sogenannten privaten Veräußerungsgeschäfte im Sinne von § 23 EStG. Hierunter fallen – bezogen auf die liquiden Kapitalanlagen – vor allem Fremdwährungs- und Edelmetallgeschäfte, der Handel mit Kryptowährungen sowie mit Kunstgegenständen, soweit es sich nicht um eine gewerbliche Einkünftezuordnung handelt. Von Beratern häufig übersehen werden Fremdwährungsgeschäfte, da hierunter nicht nur die Tauschgeschäfte zwischen Währungen fallen. Jegliche Bewegung auf Fremdwährungskonten sind auf ihre steuerliche Relevanz zu prüfen, da zum Beispiel auch der Kauf von Aktien auf einem Fremdwährungskonto zu einer steuerlich relevanten Veräußerung der Fremdwährung führt und die Veräußerung von Aktien zu einer steuerlich relevanten Anschaffung der Fremdwährung. Es gilt hier das First-in-first-out-Prinzip mit der Haltedauer von einem Jahr. Werden aus einem Wirtschaftsgut zumindest in einem Kalenderjahr Einkünfte erzielt, erhöht sich der Zeitraum, in dem eine Veräußerung steuerbar wäre, eigentlich auf zehn Jahre. Bei verzinslich angelegten Fremdwährungsguthaben greift diese Frist nach Auffassung des Bayerischen Landesamts für Steuern nicht. In diesen Fällen bleibt es bei der Frist von einem Jahr, da die Einkünfte (Zinsen) nicht Ausfluss des „anderen Wirtschaftsguts Fremdwährungsguthaben“, sondern Ausfluss der eigentlichen Kapitalforderung sind.

Kapitalertragsteuer

Mit Einführung der Abgeltungsteuer sollte dem Anleger die Steuer abgeltend bereits an der Quelle abgezogen werden. Dieses Verfahren erscheint im ersten Moment für Anleger und Steuerberater als eine Arbeitsvereinfachung. Doch Depotüberträge, Ersatzbemessungsgrundlagen bei fehlenden Daten insbesondere bei Veräußerungen, steuerlich strittige Sachverhalte wie Kapitalmaßnahmen und die zeitliche Umsetzung von geänderten Auffassungen des Bundesministeriums der Finanzen (BMF) durch deutschen Depotbanken führen nicht zuletzt zu einer Fülle von Ausnahmetatbeständen, die eine aktive steuerliche Erklärung von Sachverhalten in der Anlage KAP (Einkünfte aus Kapitalvermögen) notwendig machen. Allein seien hier die in naher Vergangenheit erfolgten Änderungen genannt, die in das BMFSchreiben vom 16. Januar 2018 nach und nach eingearbeitet wurden, jedoch zulasten der Anleger von den inländischen Depotbanken erst im Folgejahr oder sogar später beim Kapitalertragsteuerabzug umgesetzt werden müssen.

Das bedeutet, dass der Steuerberater aktiv seinen Mandanten auf etwaige Änderungen hinweisen muss, um die geltende Rechtsprechung mangels Umsetzung bei den inländischen Depotbanken in der Steuererklärung durchzusetzen. So ist die Berücksichtigung von Verlusten aus dem Verfall von Knock-out-Zertifikaten zum Beispiel für die Kapitalertragsteuererhebung erstmals auf Kapitalerträge anzuwenden, die ab dem 1. Januar 2020 zufließen. Gleiches gilt für Veräußerungsvorgänge, bei denen die Veräußerungskosten die Veräußerungserlöse übersteigen. Die Berücksichtigung von Teilfreistellungsquoten etwa bei einkommenserhöhenden Erstattungen von Bestandsprovisionen muss erst nach dem 31. Dezember 2018 von inländischen Depotbanken umgesetzt werden. Und auch die steuermindernde Berücksichtigung von Bezugsrechten aus bestandsgeschützten Altaktien bei den steuerlichen Anschaffungskosten der jungen Aktien oder der steuerneutrale Barausgleich beim Tausch von bestandsgeschützten Altaktien müssen die inländischen Depotbanken erst nach Ablauf des 31. Dezembers 2019 beim Kapitalertragsteuerabzug umsetzen.