Nur mit dem richtigen Gestaltungsansatz ist eine steuerneutrale Einbringung von Betrieben oder Mitunternehmeranteilen in eine Mitunternehmerschaft zu erreichen.

In der steuerlichen Beratungspraxis taucht nicht selten die Frage auf, auf welche Art und Weise ein Betrieb oder auch ein Mitunternehmer-anteil steuerlich neutral in eine Mitunternehmerschaft eingebracht werden kann. Diese Thematik eröffnet sich etwa in Konstellationen, in welchen ein neuer Gesellschafter in eine (freiberufliche, gewerbliche oder land- und forstwirtschaftliche) Personengesellschaft aufgenommen werden soll, oder im Rahmen von Überlegungen zur vorweggenommenen Erbfolge, die vom Ansatz ausgehen, der bisherige (Einzel-)Betriebsinhaber beabsichtigt, Familienangehörige in seinen Betrieb aufzunehmen, zugleich aber noch für eine Übergangszeit selbst tätig zu bleiben. Dann bietet sich die Einbringung eines Betriebs in eine Mitunternehmerschaft unter Einbeziehung der als Gesellschafter aufzunehmenden Familienangehörigen an.

Betriebsvermögen mit dem Buchwert ansetzen

Handelt es sich bei dem einzubringenden Betriebsvermögen um ein solches, welches einer deutschen Betriebsstätte zugehörig ist, kann die aufnehmende Mitunternehmerschaft nach § 24 Abs. 2 Satz 2 Umwandlungssteuergesetz (UmwStG) auf Antrag das eingebrachte Betriebsvermögen mit dem Buchwert ansetzen, sodass sich die Einbringung steuerlich neutral vollzieht. Dies setzt nach § 24 Abs. 1 UmwStG voraus, dass „der Einbringende Mitunternehmer der Gesellschaft“ wird. Diese Tatbestandsvoraussetzung wiederum ist erfüllt, wenn der Einbringende als Gegenleistung für die Übertragung des Betriebsvermögens Gesellschaftsrechte an der aufnehmenden Mitunternehmerschaft erlangt. Dieser Voraussetzung wird nach Auffassung der Finanzverwaltung entsprochen, sofern die Gutschrift des eingebrachten Betriebsvermögens auf einem Gesellschaftereigenkapitalkonto erfolgt, welches Gesellschaftsrechte präsentiert. Dies soll bei einer Gutschrift auf dem festen Kapitalkonto I oder dem variablen Kapitalkonto II gegeben sein (vgl. Randnr. 24.07 Umwandlungssteuererlass (UmwSt-Erlass) 2011). Unschädlich ist die teilweise Buchung auf einem gesamthänderisch gebundenen Rücklagekonto.

Gestaltungsansatz der sonstigen Gegenleistungen

Erfolgt die Einbringung nicht ausschließlich gegen Gutschrift auf einem Gesellschaftereigenkapitalkonto, sondern wird dem Einbringenden partiell als Gegenleistung auch ein Darlehensanspruch gegen die aufnehmende Mitunternehmerschaft gewährt (Gleiches gilt etwa für die teilweise Leistung eines Bar- oder Sachentgelts im Gegenzug für die Einbringung), sah die Finanzverwaltung darin ein steuerschädliches Entgelt, welches zu einer anteiligen Gewinnrealisation führte (vgl. Randnr. 24.07 UmwSt-Erlass 2011).

Die Einräumung eines solchen Mischentgelts (teilweise Gesellschaftsrechte, teilweise Darlehensansprüche) durch die aufnehmende Mitunternehmerschaft ist eine höchst praxisrelevante Gestaltungsüberlegung; denn die Erlangung eines Darlehensanspruchs im Zuge der Betriebseinbringung kann etwa als Instrument der Altersabsicherung eine wichtige Rolle spielen. Im Hinblick darauf kommt dem BFH-Urteil X R 42/10 vom 18.09.2013, DStR 2013, 2380, eine herausragende Bedeutung zu, weil entschieden wurde, erfolge die Einbringung in eine Mitunternehmerschaft gegen ein Mischentgelt, komme es nicht zur Gewinnrealisation, soweit jenes den Buchwert der eingebrachten betrieblichen Sachgesamtheit nicht übersteigt.

Gestaltungsmöglichkeit nach dem StÄndG 2015

Am 2. November 2015 ist das Steueränderungsgesetz 2015 (StÄndG 2015) ausgefertigt worden (vgl. BGBl. 2015 I, 1834). Es umschließt eine Erweiterung des § 24 Abs. 2 UmwStG, wonach die Gewährung einer sonstigen Gegenleistung im Zuge der Einbringung eines Betriebs, Teilbetriebs oder Mitunternehmeranteils in eine Mitunternehmerschaft eingeschränkt ohne missliche Steuerwirkung zulässig ist. Mit Wirkung für sämtliche Fälle, in denen der Einbringungsvertrag nach dem 31. Dezember 2014 geschlossen wird, kann eine sonstige Gegenleistung (also etwa ein Darlehensanspruch oder ein Bar- oder Sachentgelt) entweder bis zur Höhe von 25 Prozent des Buchwerts der eingebrachten Einheit oder bis zur Höhe von 500.000 Euro, höchstens aber bis zum Buchwert steuerunschädlich gewährt werden. Diese Regelung ist im Gleichklang zu Änderungen der Normen der §§ 20 Abs. 2, 21 Abs. 1 UmwStG getroffen worden, welche die Einbringung in eine Kapitalgesellschaft regeln. Anders als für Einbringungen in eine Mitunternehmerschaft stellen sie aber keine Erweiterung, sondern eine Restriktion dar, weil bislang die Gewährung sonstiger Gegenleistungen sich bei der Einbringung in eine Kapitalgesellschaft erst dann realisierend auswirkte, soweit ihr gemeiner Wert den Buchwert der eingebrachten Einheit überschritt. Eine relative oder absolute Obergrenze war insofern nicht vorgesehen.

Erweiterte Gestaltungsansätze

Vor der Einbringung werden Liquiditätsentnahmen oder Sachentnahmen getätigt, sodass der Buchwert reduziert wird.

Sollten sich die relative Grenze von 25 Prozent oder die absolute Grenze von 500.000 Euro als zu niedrig erweisen, können beispielhaft folgende ergänzende Gestaltungsüberlegungen angestellt werden:

Vor der Einbringung werden Liquiditätsentnahmen oder Sachentnahmen getätigt, was mit einer Reduzierung des Buchwerts einhergeht. Die Entnahmen stehen der Steuerneutralität des Einbringungsvorgangs nicht entgegen, sofern es sich bei den Gegenständen nicht um in funktionaler Hinsicht wesentliche Betriebsgrundlagen handelt (in diesem Falle drohte die Annahme des Handelns in einem schädlichen Gesamtplan, vgl. Randnr. 24.03 in Verbindung mit Randnr. 20.07 UmwSt-Erlass 2011; dagegen BFH-Urt. I R 72/08 vom 25.11.2009, BStBl. 2010 II, 471, Randnr. 23). Liquidität ist aber – wie sämtliche übrigen Wirtschaftsgüter des Umlaufvermögens auch – keine in funktionaler Hinsicht wesentliche Betriebsgrundlage, sodass sie ohne Konsequenzen auf den nachfolgenden Einbringungsvorgang entnommen werden kann (vgl. BFH-Urt. VIII R 41/09 vom 04.12.2012, BStBl. 2014 II, 288).

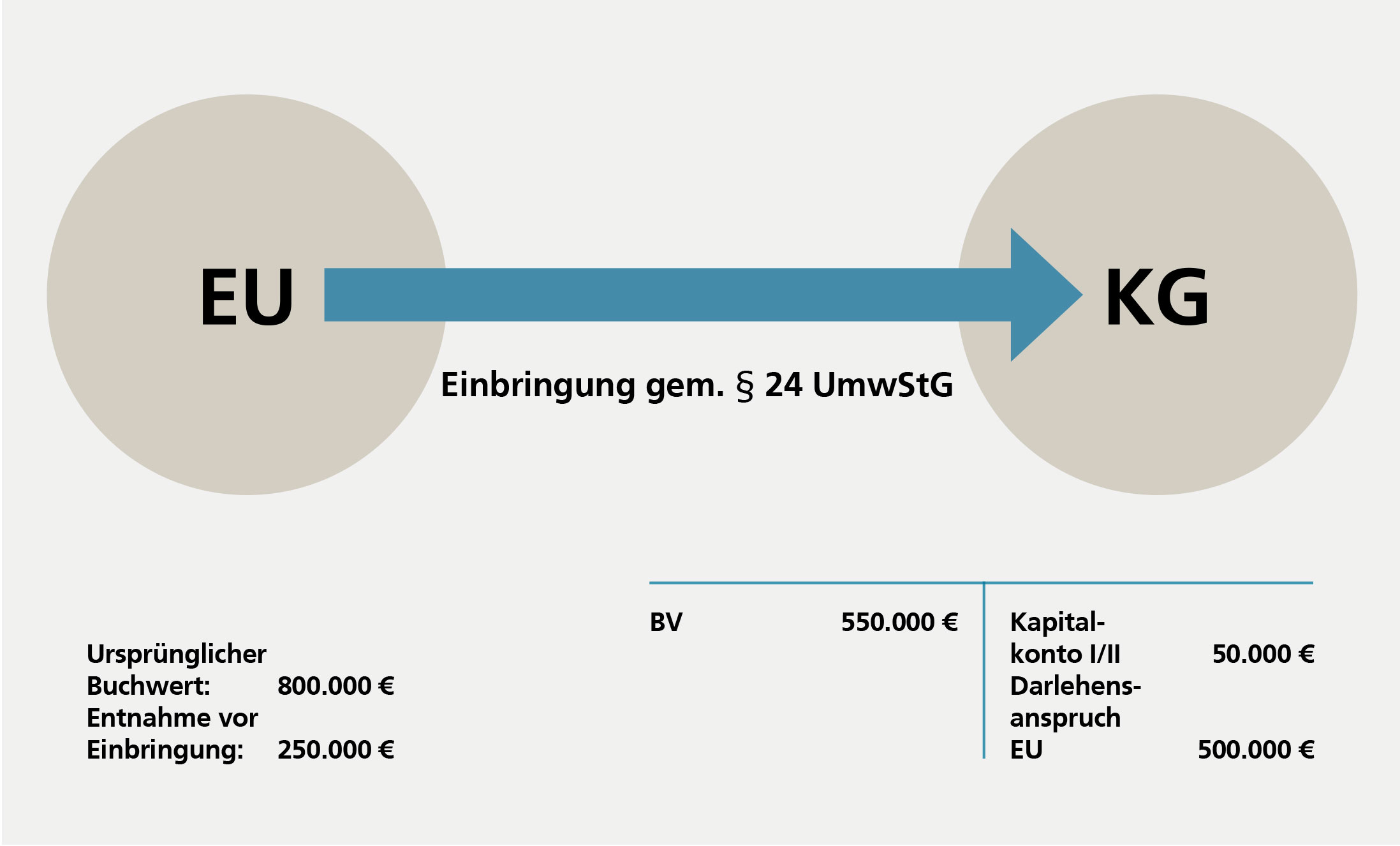

Beispiel: Es wird ein Mitunternehmeranteil mit einem Buchwert von 800.000 Euro in eine andere Mitunternehmerschaft eingebracht. Vor der Einbringung erfolgt eine Entnahme von 250.000 Euro. Die aufnehmende Mitunternehmerschaft setzt das eingebrachte Betriebsvermögen von dann noch 550.000 Euro mit dem Buchwert an und weist passivisch 500.000 Euro mit dem Buchwert als schuldrechtlichen Anspruch des Einbringenden sowie 50.000 Euro auf den Kapitalkonten I und II aus. Wäre die Entnahme nicht erfolgt, hätten 300.000 Euro auf den Kapitalkonten I und II (oder im Rahmen der gesamthänderisch gebundenen Rücklage) ausgewiesen werden müssen, um die steuerliche Neutralität des Einbringungsvorgangs sicherzustellen (siehe Grafik).

Begünstigte Gewährung von Gesellschaftsrechten

Die Gutschrift der Gegenleistung erfolgt – neben der Einräumung eines Darlehensanspruchs – auf dem Kapitalkonto II. Darin sieht die Finanzverwaltung eine begünstigte Gewährung von Gesellschaftsrechten. Das Kapitalkonto II kann ähnlich einem Gesellschafterdarlehenskonto mit erweiterten Entnahmerechten und einer Verzinsungsregelung versehen sein. Anders als ein Darlehenskonto muss es aber einem denkbaren Ausgleich mit Verlusten ausdrücklich offenstehen; eine entsprechende Regelung muss im Gesellschaftsvertrag getroffen sein, vgl. 1. BFH-Urt. IV R 46/05 vom 15.05.2008, BStBl. 2008 II, 812 (unter Abschn. II.3 der Urteilsgründe); BMF-Schr. IV C 6 – S 2178/09/10001 (DOK 2011/0524044) vom 11.07.2011, BStBl. 2011 I, 713, Abschn. I. Ausgeschlossen sollte zudem ein uneingeschränktes Entnahmerecht sein, weil der BFH ausdrücklich offengelassen hatte, ob bei einer dahingehenden vertraglichen Abrede noch von einem Gesellschaftereigenkapitalkonto ausgegangen werden könne, vgl. BFH-Urt. IV R 46/05 v. 15.5.2008, BStBl. 2008 II, 812 (unter Abschn. II. 4 der Urteilsgründe). Wird der Gegenwert ausschließlich auf einem Kapitalkonto II mit gesellschaftsrechtlichem Kapitalcharakter gutgeschrieben und richten sich die Gesellschaftsrechte ausschließlich nach dem Kapitalkonto I (Festkapital), so liegt eine unentgeltliche Übertragung vor (vgl. BFH-Urteile IV R 15/14 vom 29.07.2015, DStR 2016, 217, und IV R 46/12 vom 04.02.2016, DStR 2016, 662). Steht das Betriebsvermögen in Gestalt von Mitunternehmeranteilen mehreren Einbringenden zu, kann jeder Einbringende eine sonstige Gegenleistung im Rahmen der gesetzlich vorgegebenen Grenzen beanspruchen.

Mehr DAZU

MEHR DAZU

Das Thema Einbringung wird auch in den Rechtsformberatungs-Expertisen pro (Art.-Nr. 68259) aufgegriffen.

Das Programm deckt den gesamten Lebenszyklus eines Unternehmens von der Gründung über den Wandel bis zur Beendigung ab.