Die Mitteilungspflicht von grenzüberschreitenden Steuergestaltungen wird so manchen Berater vor große Herausforderungen stellen. Denn in einigen Fällen ist zumindest fraglich, ob überhaupt eine Verpflichtung zur Anzeige besteht.

Eine standardisierte Struktur kann auch dann vorliegen, wenn allein der Steuervorteil im Vordergrund steht.

Die Prüfung einer Mitteilungspflicht von grenzüberschreitenden Steuergestaltungen kann man am besten anhand von Beispielen verdeutlichen, die klar steuerlich motivierte Konstellationen thematisieren. Im ersten Fall wird folglich das sogenannte Goldfingermodell untersucht, weil gerade eine derartige Gestaltung durch die Anzeigepflicht ins Visier genommen werden soll. Das zweite Beispiel hingegen beschäftigt sich mit den in der Praxis weit verbreiteten Umwandlungsfällen.

Fall 1: Goldfinger

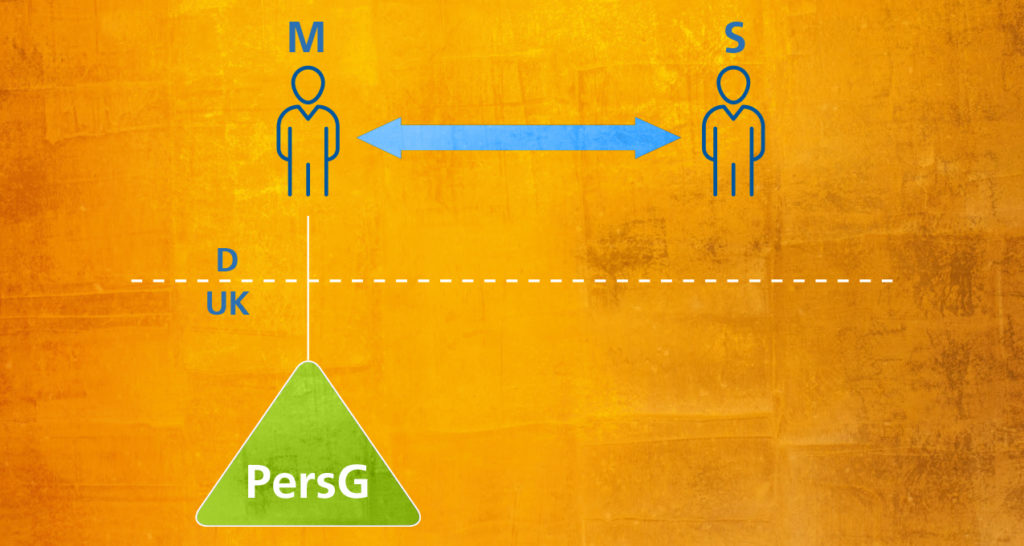

Der in München ansässige Steuerpflichtige M fragt bei Steuerberater S ein Gutachten zu einer steuerlichen Gestaltung an. Bei dieser Gestaltung will M über eine in London ansässige Personengesellschaft Gold kurz vor Jahresende erwerben und Anfang des Folgejahrs mit Gewinn veräußern. Die Einkünfteermittlung der Personengesellschaft soll gemäß § 4 Abs. 3 Einkommensteuergesetz (EStG) erfolgen. Die Einkünfte aus der britischen Personengesellschaft (PersG) sollen nach dem Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und dem Vereinigten Königreich unter Progressionsvorbehalt freigestellt werden (nach derzeit geltender Rechtslage ist ein negativer Progressionsvorbehalt gemäß § 32b Abs. 2 Nr. 2 lit. c) EStG zwar ausgeschlossen, aber zur Veranschaulichung der Gestaltung wird die alte Rechtslage unterstellt). S kommt im Rahmen seines Gutachtens zu dem Ergebnis, dass infolge des sogenannten negativen Progressionsvorbehalts ein Steuereffekt eintritt. Die Einkommensteuer in Jahr eins wird durch den negativen Progressionsvorbehalt signifikant reduziert, während die Einkommensteuer in Jahr zwei durch den positiven Progressionsvorbehalt nur unwesentlich erhöht wird. In der Folge empfiehlt S das Modell auch anderen Mandanten. Besteht für S eine Mitteilungspflicht nach § 138d Abs. 1 Abgabenordnung (AO)?

Lösung

S wäre als Intermediär zur Mitteilung gemäß § 138d Abs. 1 AO verpflichtet, wenn er eine grenzüberschreitende Steuergestaltung vermarktet, für Dritte konzipiert, organisiert, zur Nutzung bereitstellt oder ihre Umsetzung durch Dritte verwaltet. S erfüllt den Begriff des Intermediärs, da er das Modell auch anderen Mandanten empfohlen hat und die steuerliche Gestaltung somit vermarktet. Zu prüfen ist ferner, ob eine grenzüberschreitende Steuergestaltung gemäß § 138d Abs. 2 AO vorliegt. Das ist der Fall, wenn die Gestaltung eine Steuer im Sinne des EU-Amtshilfegesetzes (EUAHiG) betrifft, die an der Gestaltung Beteiligten nicht im selben Steuerhoheitsgebiet ansässig sind und mindestens ein Kennzeichen im Sinne des § 138e AO gegeben ist. Bei der vorliegenden Gestaltung ist die deutsche Einkommensteuer der Mandanten betroffen, auf die das EUAHiG anzuwenden ist (vgl. § 1 EUAHiG).

Die Mandanten sind in Deutschland und die jeweilige Personengesellschaft ist in Großbritannien ansässig, sodass auch eine grenzüberschreitende Gestaltung vorliegt. Als weitere Tatbestandsvoraussetzung muss ein Kennzeichen nach § 138e AO gegeben sein. Ein solches Kennzeichen ist beispielsweise eine standardisierte Dokumentation oder Struktur der Gestaltung, die für mehr als einen Nutzer verfügbar ist, ohne dass sie für die Nutzung wesentlich individuell angepasst werden muss (§ 138e Abs. 1 Nr. 2 AO). Darüber hinaus ist bei diesem Kennzeichen als Fall des § 138d Abs. 2 Nr. 3 lit. a) AO erforderlich, dass ein verständiger Dritter unter Berücksichtigung aller wesentlichen Fakten und Umstände vernünftigerweise erwarten kann, dass der Hauptvorteil oder einer der Hauptvorteile die Erlangung eines steuerlichen Vorteils im Sinne des § 138d Abs. 3 AO ist.

Standardisierte Struktur

Eine standardisierte Struktur liegt vor, wenn die Gestaltung inhaltlich oder konzeptionell so aufgebaut ist, dass sie in einer Vielzahl weiterer Fälle in im Wesentlichen gleicher Weise eingesetzt werden kann. Eine standardisierte Struktur kann auch dann vorliegen, wenn kein eigenständiger wirtschaftlicher Zweck verfolgt wird, sondern allein der Steuervorteil im Vordergrund steht. Das soll nach der Gesetzesbegründung zu § 138e AO beispielsweise beim sogenannten Goldfingermodell der Fall sein. Nach § 138d Abs. 3 S. 1 AO liegt ein steuerlicher Vorteil unter anderem vor, wenn Steueransprüche verringert oder Steueransprüche in andere Besteuerungszeiträume verschoben werden sollen. Aus Sicht eines verständigen Dritten liegt der Hauptvorteil des Goldfingermodells in der Regel in der Erlangung eines solchen steuerlichen Vorteils, da durch den Erwerb von Gold oder anderem Umlaufvermögen bei Gewinnermittlung durch Einnahmeüberschussrechnung im Jahr des Erwerbs ein dem negativen Progressionsvorbehalt unterliegender Verlust erzielt wird. Der Gewinn aus der Veräußerung des Golds im Folgejahr unterliegt zwar dem positiven Progressionsvorbehalt, wirkt sich jedoch aufgrund der Höhe der übrigen Einkünfte des Steuerpflichtigen, die bereits mit dem Spitzensteuersatz zu versteuern sind, kaum aus. Vorliegend wäre dementsprechend von einer Mitteilungspflicht des S auszugehen. Allein die aktuelle Rechtslage, nach der das Goldfingermodell steuerlich keine Vorteile mehr bringt, macht eine Mitteilung überflüssig.

Fall 2: Umwandlung von Gesellschaften

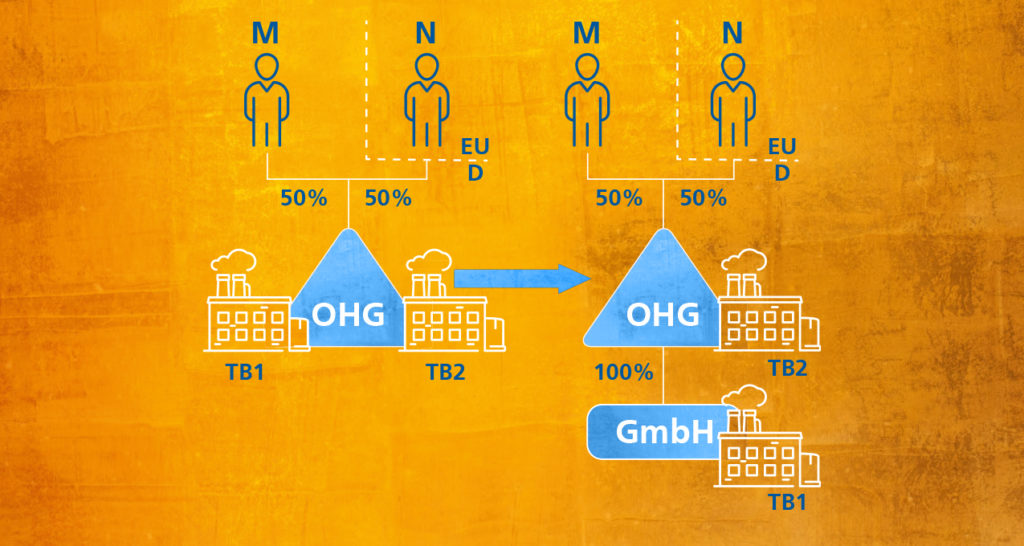

Der in Deutschland ansässige M und der im EU-Ausland ansässige N sind jeweils zu 50 Prozent an einer hierzulande ansässigen offenen Handelsgesellschaft (OHG) beteiligt. Die OHG verfügt über zwei Teilbetriebe. Teilbetrieb 1 hat einen gemeinen Wert von rund zehn Millionen Euro, Teilbetrieb 2 hat einen vergleichsweise geringen gemeinen Wert von rund einer Million Euro. M und N haben in der Vergangenheit umfangreich von der Begünstigung der nicht entnommenen Gewinne gemäß § 34a EStG Gebrauch gemacht (nachversteuerungspflichtige Beträge jeweils rund 500.000 Euro), sehen das allerdings mittlerweile als vergiftetes Geschenk an. Beide wollen die OHG in eine GmbH umwandeln, um dauerhafte Thesaurierungsvorteile auch ohne Nutzung von § 34a EStG zu erreichen. Steuerberater S rät aufgrund der drohenden Nachversteuerung gemäß § 34a Abs. 6 EStG von einem Formwechsel ab und empfiehlt indes eine Ausgliederung von Teilbetrieb 1 zum steuerlichen Buchwert gemäß § 20 Umwandlungssteuergesetz (UmwStG) auf eine Tochter-GmbH. Durch die gewählte Struktur wird sowohl eine Nachversteuerung gemäß § 34a Abs. 6 EStG sowie eine Besteuerung der stillen Reserven vermieden als auch eine günstigere Thesaurierungsbesteuerung zukünftiger Gewinne aus dem wertvollen Teilbetrieb 1 erreicht. Die geringen Gewinne aus Teilbetrieb 2 unterliegen zwar weiterhin der progressiven Besteuerung, wären allerdings ohnehin entnommen worden. S empfiehlt dieses Modell mittlerweile auch anderen Mandanten mit der §-34a-EStG-Thematik. Besteht für S eine Mitteilungspflicht nach § 138d Abs. 1 AO?

Lösung

S dürfte vorliegend als Intermediär grundsätzlich mitteilungspflichtig sein, da er die Gestaltung konzipiert hat. Fraglich ist allerdings, ob überhaupt eine mitteilungspflichtige grenzüberschreitende Steuergestaltung im Sinne des § 138d Abs. 2 AO gegeben ist. Vorliegend wirkt sich das Modell auf die Einkommensteuer der Gesellschafter aus, sodass eine Steuer im Sinne des EUAHiG betroffen ist (vgl. § 1 EUAHiG). Des Weiteren sind nicht alle an der Gestaltung Beteiligten im selben Steuerhoheitsgebiet ansässig. M und die OHG sind in Deutschland ansässig, N aber im EU-Ausland. Ein grenzüberschreitender Bezug ist damit ebenfalls gegeben.

Soweit S das Modell auch anderen Steuerpflichtigen empfiehlt und hier standardisierte Dokumente beziehungsweise die oben skizzierte Struktur mit zwei Teilbetrieben nutzt, ohne dass diese für die Nutzung wesentlich individuell angepasst werden müssen, könnte das entsprechende Tatbestandsmerkmal im Sinne des § 138e Abs. 1 Nr. 2 AO erfüllt sein.

Definition des steuerlichen Vorteils

Hinzukommen muss allerdings, dass ein verständiger Dritter unter Berücksichtigung aller wesentlichen Fakten und Umstände vernünftigerweise erwarten kann, dass der Hauptvorteil oder einer der Hauptvorteile in der Erlangung eines steuerlichen Vorteils im Sinne des § 138d Abs. 3 AO besteht. Der Begriff des steuerlichen Vorteils ist zumindest auslegungsbedürftig. Daher ist vorgesehen, dass das BMF für bestimmte Fallgruppen bestimmen kann, dass kein steuerlicher Vorteil anzunehmen ist (§ 138d Abs. 3 S. 3 AO). Dies soll insbesondere der Fall sein, wenn sich der steuerliche Vorteil ausschließlich im Inland auswirkt und „unter Berücksichtigung aller Umstände der Steuergestaltung gesetzlich vorgesehen ist“. Welche Fälle konkret ausgenommen sind, soll nach dem Diskussionsentwurf eines BMF-Schreibens (Tz. 103, Stand 2. März 2020) in einer Anlage abschließend geregelt werden. Die aktuelle Entwurfsfassung erwähnt zwar verschiedene Fallgruppen, bislang nicht aufgeführt sind aber Umwandlungen nach dem UmwStG. Unseres Erachtens müssen Umwandlungsfälle nach dem UmwStG ebenso wie Buchwertübertragungen nach § 6 Abs. 3 EStG und § 6 Abs. 5 EStG in das finale BMF-Schreiben aufgenommen werden. Bereits die Gesetzesbegründung zu § 138e Abs. 1 Satz 1 Nummer 2 AO sah vor, dass es „an einem relevanten steuerlichen Vorteil [fehlt], denn der Ansatz des Buchwerts als steuerlicher Vorteil ist in § 20 Absatz 2 Satz 1 UmwStG 2006 ausdrücklich vorgesehen.“ Die Ausgliederung von Teilbetrieb 1 zum steuerlichen Buchwert wäre nach der Gesetzesbegründung somit kein relevanter steuerlicher Vorteil. Auch die Nachversteuerung gemäß § 34a Abs. 6 EStG ist in gesetzlich abschließend definierten Szenarien vorgesehen. Dass der Gesetzgeber die Einbringung von Teilbetrieben in Kapitalgesellschaften anders als die Einbringung von Betrieben und Mitunternehmeranteilen nicht in § 34a Abs. 6 Nr. 2 EStG als nachversteuerungsauslösendes Ereignis vorgesehen hat, ist keine planwidrige Lücke, die zu schließen wäre. Das Betriebsvermögen bleibt vielmehr in Teilen erhalten, sodass eine spätere Nachversteuerung aufgrund einer entsprechenden Tatbestandsverwirklichung gemäß § 34a Abs. 4, 5 und 6 EStG möglich ist. Die erst im Finanzausschuss hinzugekommene Konkretisierung des Begriffs des steuerlichen Vorteils durch die Verwaltung schafft aus Sicht des Rechtsanwenders zwar grundsätzlich Klarheit. Dringend erforderlich ist aber, dass die in der Anlage zum Diskussionsentwurf aufgelisteten gesetzlich vorgesehenen Steuervorteile vor Finalisierung des BMF-Schreibens weiter ergänzt werden. Geschieht dies nicht, so dürfte S zur Mitteilung nach § 138d Abs. 1 AO verpflichtet sein. Der Verwaltung drohen zahlreiche Mitteilungen von Fällen, auf die es der Gesetzgeber gar nicht abgesehen hat.