Seit Inkrafttreten des Betriebsrentenstärkungsgesetzes (BRSG) zum 1. Januar 2018 hat sich das Wachstum der Direktversicherungen deutlich erhöht, was zeigt, dass die Reformen auf Arbeitnehmer- und Arbeitgeberseite offenbar angenommen werden.

Die Reformen sind folgerichtig, denn das BRSG sowie das dieses Jahr in Kraft getretene GKV-Betriebsrentenfreibetragsgesetz (GKV-BRG) haben den Mangel der bAV an Attraktivität, der vor 2018 in einigen Konstellationen zweifellos bestand, tatsächlich in sein Gegenteil verkehrt. Diese positive Entwicklung ist besonders bemerkenswert vor dem Hintergrund, dass sowohl das BRSG als auch das GKV-BRG in der Presse teilweise kritisiert wurden. Das mag wohl daran liegen, dass die Gestaltungsvarianten der bAV sehr vielschichtig und komplex sind, was leicht zu Fehleinschätzungen führen kann. Bei der Analyse aller Vorteile der bAV sind insbesondere die folgenden Aspekte einzubeziehen:

- Durchführungsweg (Direktversicherung, Pensionsfonds, Pensionskasse, Unterstützungskasse oder Direktzusage),

- Form der späteren Leistungen (Rente oder Kapital),

- Steuer- und Sozialabgabenersparnisse,

- teilweise steuer- und sozialabgabenfreie, bei

Höchstbetragsüberschreitung jedoch auch

-pflichtige Arbeitgeberzuschüsse in der Beitragsphase, - die Belastungen mit nachgelagerter Besteuerung,

- die Verbeitragung zur gesetzlichen Kranken- und Pflegeversicherung sowie

- die Reduzierung der gesetzlichen Rente in der Leistungsphase.

Gestaltungspotenziale sauber analysieren

Zusätzlich müssen Wirkungen jener Sozialversicherungsersparnisse und -belastungen sowie Folgen der Reduzierung der gesetzlichen Rente auf die Steuerzahlungen [Änderung der Vorsorgeaufwendungen beziehungsweise der sonstigen Einkünfte gemäß § 22 Nr. 1 Satz 3 Buchst. a Doppelbuchst. aa Einkommensteuergesetz (EStG)] einbezogen werden. Und die Verringerung jener gesetzlichen Rente reduziert ihrerseits die Belastung mit gesetzlicher Kranken- und Pflegeversicherung, wodurch insoweit wieder Vorsorgeaufwendungen verringert und damit leichte Steuermehrbelastungen bewirkt werden. Darüber hinaus kommt bei Direktversicherungen, Pensionsfonds und Pensionskassen die Möglichkeit hinzu, die bAV statt mit § 3 Nr. 63 EStG und § 1 Abs. 1 Satz 1 Nr. 9 SvEV mit Riester-Zulagen gemäß §§ 79 ff. EStG sowie Sonderausgaben gemäß § 10a EStG aus dem versteuerten Nettoeinkommen heraus zu fördern und dabei die sozialversicherungsrechtlichen Belastungen auf der Leistungsseite zu kappen, gleichzeitig aber auch auf den gesetzlichen Arbeitgeberzuschuss und die Sozialabgabenersparnis in der Beitragsphase zu verzichten. Nimmt man schließlich noch die Effekte aus rabattierten Kollektivtarifen der bAV hinzu, in deren Genuss die Altersvorsorge der privaten Schicht 3 regelmäßg nicht kommt, versteht man, dass der wahre Wert der bAV manchmal nicht auf den ersten Blick erkannt wird. Dies gilt umso mehr, als eine saubere Analyse der Vorteilhaftigkeit der bAV, die auf einer gesamtheitlichen Betrachtung aller relevanten Parameter beruht, steuerliche und sozialversicherungsrechtliche Zusatzeffekte, die sich dadurch ergeben, dass Gehälter, Beitragsbemessungsgrenzen und Bezugsgrößen im Lauf der Jahre ansteigen und sich dadurch zusätzliche Progressionswirkungen und Dynamisierungen von Bemessungsgrundlagen ergeben, in die Untersuchung einbeziehen muss.

Defizite behoben

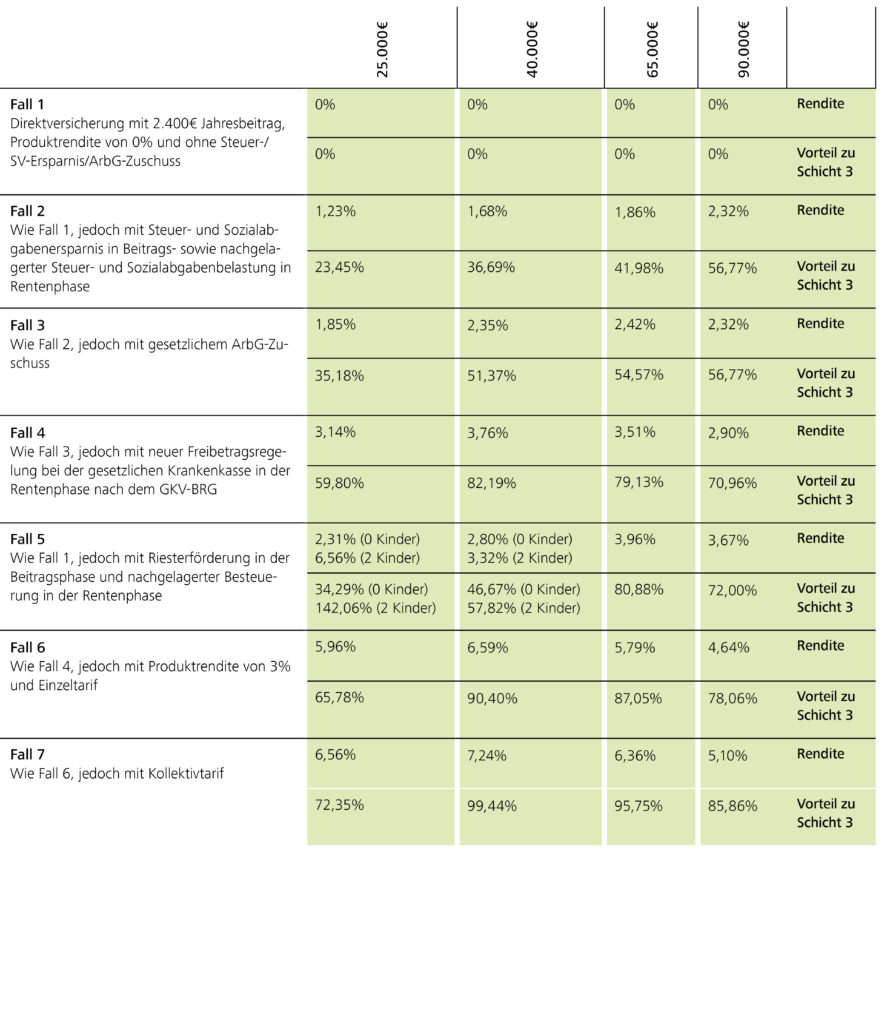

Vor den beiden Reformen durch das BRSG und das GKV-BRG krankte die bAV an der sogenannten 20-35-Asymmetrie (siehe hierzu Prof Dr. Thomas Dommermuth, DATEV magazin 4/2019, S. 8 ff., „Versorgung im Aufwind“). In der Beitragsphase sparte ein Arbeitnehmer lediglich maximal circa 20 Prozent des umgewandelten Entgelts an Sozialabgaben ein (Arbeitnehmeranteil), in der Leistungsphase wurde er aber mit bis zu 35 Prozent Sozialabgaben – bestehend aus Beiträgen zur gesetzlichen Kranken- und Pflegeversicherung sowie bAV-bedingte Reduzierungen der gesetzlichen Rente – auf die Betriebsrente belastet. Und auch die sogenannte Doppelverbeitragung mit gesetzlicher Kranken- und Pflegeversicherung, bei der das Verhältnis noch schlechter ausfiel, machte der bAV vor den Reformen zu schaffen. Seit Einführung des gesetzlichen Arbeitgeberzuschusses von maximal 15 Prozent durch das BRSG sowie der Reform von § 226 Abs. 2 SGB V bei der gesetzlichen Kranken-, nicht hingegen der Pflegeversicherung (vgl. § 57 SGB XI) durch das GKB-BRG hat sich das Blatt jedoch gewendet. Bezieht man dabei die aufgrund der Neuregelung in § 229 Abs. 1 Nr. 5 SGB V deutlich verbesserte Kombination der bAV mit der Riester-Förderung in die Betrachtung ein (Fall 5 der in nachfolgender Tabelle enthaltenen sieben Fälle), ergibt sich die in nachfolgender Tabelle dargestellte Situation für Steuerpflichtige der Lohnsteuerklassen I und IV, deren bAV mit Vollendung des 40. Lebensjahrs beginnt und ab 67 die Betriebsrente leistet. In der Tabelle wird die bAV einer vergleichbaren Vorsorge der Schicht 3 gegenübergestellt.

Die Werte aus der Tabelle enthalten sämtliche positiven Einflussfaktoren, also neben den Beiträgen und den Leistungen aus der bAV sowie der Schicht 3 deren spezifische Wirkungen bei den Steuer- und Sozialabgaben, gesetzliche Arbeitsgeberzuschüsse, Riester-Zulagen, Steuerersparnisse nach der Riester-Günstigerprüfung gemäß § 10a Abs. 2 EStG sowie Kollektivrabatte bei der bAV. Gleichzeitig wurden alle dafür relevanten Einflussgrößen (Gehalt, Beitragsbemessungsgrenze, Bezugsgrößen und der aktuelle Rentenwert der gesetzlichen Rentenversicherung) im Zeitablauf dynamisiert. Auf diese Weise zeigt sich in Fall 2, dass selbst dann, wenn das bAV-Produkt keine Eigenrendite erwirtschaftet (null Prozent bei Bruttobeitragsgarantie), die staatliche Förderung durch Steuer- und Sozialabgaben trotz späterer nachgelagerter Besteuerung und Verbeitragung eine Positivrendite (Förderrendite) sowie einen Vorteil zur Schicht 3 bewirkt. Kommt im Fall 3 – wie durch das BRSG geschehen – der gesetzliche Arbeitgeberzuschuss hinzu, steigen die positiven Ergebnisse der bAV – mit Ausnahme des Einkommens von 90.000 Euro, bei dem der Arbeitgeber mangels Sozialabgabenersparnis keinen Zuschuss zahlen muss – weiter an. Die durch das GKV-BRG zum 1. Januar 2020 in Kraft getretene Umwandlung der Freigrenze in der gesetzlichen Krankenversicherung in einen Freibetrag – für dieses Ziel hat sich ein jahrelanger Kampf am Ende ausgezahlt – führt in Fall 4 zu weiteren ganz erheblichen Rendite- und Vorteilssteigerungen.

Die bAV kommt in den untersuchten Szenarien auf Renditen um die 3,5 Prozent und Vorteile gegenüber der Schicht 3 von im Schnitt circa 70 Prozent, ohne dafür eine eigene Produktrendite erwirtschaften zu müssen. Mit anderen Worten: Die Mindestrendite der bAV beträgt bei einer sicheren Geldanlage grundsätzlich mehr als drei Prozent. Das kann eine Altersvorsorge der Schicht 3 gegenwärtig zweifellos nicht leisten; vielmehr kann sie positive Renditeperspektiven gegenwärtig nur erwirtschaften, wenn der Anleger bereit ist, Risiken dafür einzugehen. Wird die bAV mit Riester kombiniert (Fall 5), wirkt sich dies ab zwei Kindern grundsätzlich positiv aus, wobei die erfreuliche Wirkung mit zunehmendem Gehalt abnimmt. Erzielt die bAV schließlich eine eigene Rendite (Fall 6, unterstellt drei Prozent pro Jahr), entstehen zusammen mit der staatlichen Förderung und dem gesetzlichen Arbeitgeberzuschuss Gesamtrenditen, die in der gegenwärtigen Niedrigzinsphase in Ermangelung eines echten Risikos als herausragend bezeichnet werden müssen. Der Fall 7 setzt noch einen drauf, wenn die bAV einen Kollektivtarif vorsieht.

Fazit und Ausblick

Dass die bAV die Rendite von Vorsorgeprodukten der Schicht 3 jetzt in allen Konstellationen bei Weitem übertrifft, liegt daran, dass sie aus mehr Ertragsquellen schöpfen kann als jede andere Vorsorgeform: Zur reinen Produktrendite, auf die beispielsweise Schicht 3-Produkte beschränkt sind, addieren sich in der Anwartschaftsphase Steuer- und Sozialversicherungsersparnisse sowie obligatorische Arbeitgeberzuschüsse und eine teilweise Sozialversicherungsfreiheit in der Leistungsphase. Hinzu kommen günstige Sonderkonditionen, die Arbeitnehmern zu Gute kommen, deren Arbeitgeber einen Kollektivvertrag mit einem Versicherer abgeschlossen hat. Zu guter Letzt steht bAV-Sparern auch die Ertragsquelle der Riester-Förderung offen. Hier sprudeln Zulagen und der Staat gewährt einen Sonderausgabenabzug auf die Beiträge. Diese Vorteile kann allerdings nur nutzen, wessen bAV-Vertrag für die Riester-Förderung geeignet ist. Ein Aspekt, der bei der Tarifauswahl entscheidend sein kann.

Bild: freepik.com